寄附金控除について

更新日:2026年01月13日

寄附金控除とは

納税義務者が特定の団体に寄附をした場合に控除を受けることができます。なお、対象範囲や控除方式は所得税と市民税・県民税で異なり、それぞれに控除額算出方法が定められています。申告の際には、寄附金の領収書または寄附金受領証明書等が必要になります。所得税寄附金控除と市民税・県民税寄附金税額控除の両方の適用を受ける場合は、所得税の確定申告書を所轄の税務署へ提出してください。また、市民税・県民税の寄附金税額控除のみ適用を受けようとする場合は、市区町村に「市民税・県民税申告書」を提出してください。

市民税・県民税の寄附金税額控除対象範囲

- 都道府県、市町村または特別区に対する寄附金

- 埼玉県共同募金会および日本赤十字社(埼玉県支部)に対する寄附金

- 住民の福祉の増進に寄与するとして、埼玉県又は川口市が条例で指定する寄附金

川口市が条例で指定する寄附金団体リスト (PDFファイル: 52.9KB)

※川口市が条例で指定する寄附金団体については、すべて埼玉県条例においても指定されております。埼玉県が条例指定している団体については、以下のページをご覧ください。

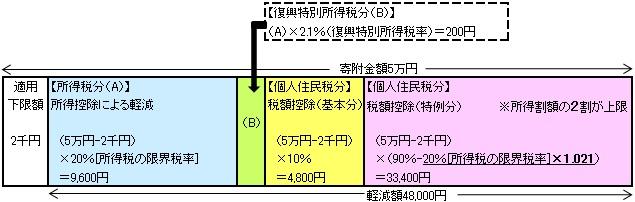

※ふるさと納税に係る市民税・県民税の寄附金税額控除について、平成25年から令和19年まで復興特別所得税が課税されることに伴い、平成26年度から令和20年度までの各年度に限り、復興特別所得税(2.1%)分に対応する率を軽減する措置が行われます。

参考

※平成27年度以前の寄附金控除については、対象範囲や税率、計算方法が異なります。詳しくは平成27年度以前の寄附金控除についてをご覧ください。

計算方法

市民税・県民税寄附金税額控除の特例控除額算出方法

ふるさと納税を行った場合は以下の金額が加算されます。

- 市民税・県民税特例控除額=(地方公共団体への寄附金の合計額−2,000円)×(90%−所得税の限界税率×1.021)

※1.021は復興特別所得税率2.1%分の軽減措置となります。

特例控除額の上限は市民税・県民税所得割額の2割となります。

所得税の限界税率とは市民税・県民税の課税総所得額から人的控除額の差の合計額を引いた金額を以下の表で算出した税率となります。

| 課税総所得金額−人的控除額の差の合計 | 所得税限界税率 |

|---|---|

| 0円〜1,950,000円 | 5% |

| 1,950,001円〜3,330,000円 | 10% |

| 3,330,001円〜6,950,000円 | 20% |

| 6,950,001円〜9,000,000円 | 23% |

| 9,000,001円〜18,000,000円 | 33% |

| 18,000,001円〜 | 40% |

| 40,000,001円〜 | 45% |

申告する際の注意点

寄附金控除を申告する際は、確定申告書第二表「住民税・事業税に関する事項」または、市民税・県民税申告書裏面「寄附金に関する事項」に、実際に寄附金として支払った額を記載してください。

<記入例>下記2種類の寄附金を支払った場合

- ふるさと納税に対する寄附金 20,000円

- 社会福祉法人〇〇〇の会(埼玉県と川口市がそれぞれ条例で指定した場合)に対する寄附金 5,000円

確定申告書第二表 住民税・事業税に関する事項 記載例

【確定申告書B用】

※ここに金額が記載されていない場合には、市民税・県民税での寄附金税額控除の金額が計算できませんので、必ず記載して下さい。

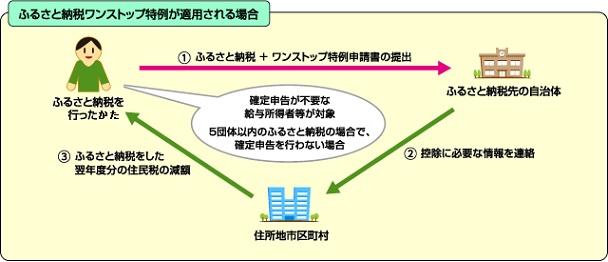

ふるさと納税ワンストップ特例制度の創設

平成27年4月1日以後に行うふるさと納税について、一定の用件に該当するかたは、確定申告(市民税・県民税申告を含む)を行わなくても寄附金税額控除が受けられる「ふるさと納税ワンストップ特例制度」が創設されました。この特例を受けた場合、所得税で控除される分が申告特例控除額として市民税・県民税より税額控除され、確定申告を行った場合と同等額が控除されます。(翌年度の市民税・県民税から税額控除されるため、還付にはなりません)

ふるさと納税ワンストップ特例制度のしくみ

手続き方法

ふるさと納税(寄附)先の地方団体に対して、「申告特例申請書」を提出します。また、同一のふるさと納税(寄附)先に複数回寄附を行っても、「1自治体」とカウントされますが、寄附を行う度に申請をする必要があります。

ふるさと納税ワンストップ特例制度の適用を受けられないかた

- 確定申告(市民税・県民税申告を含む)を行う必要のあるかた

(注意)賦課決定後に確定申告(市民税・県民税申告を含む)を行ったかたも、ワンストップ特例は無効となります。改めて適用を受けるには、領収書または寄附金受領証明書を添付し、寄附金控除も合わせて申告する必要があります。 - ふるさと納税(寄附)先の自治体数が計5団体を超えるかた

- 翌年の1月1日時点で申告特例申請書に記載した事項(住所・氏名等)に変更があり、寄附した翌年の1月10日までに「申告特例申請事項変更届出書」をふるさと納税(寄附)先の団体に提出していないかた

ふるさと納税ワンストップ特例制度の適用した場合の寄附金税額控除の計算方法

ワンストップ特例制度の適用を受けた場合、基本控除額と特例控除額に加え、申告特例控除額が加算されます。

- 基本控除額=(寄附金−2,000円)×10%

- 特例控除額=(寄附金−2,000円)×(90%−所得税の限界税率×1.021)

- 申告特例控除額=特例控除額×下記に定める割合

| 課税総所得金額−人的控除額の差の合計 | 割合 |

|---|---|

| 0円〜1,950,000円 | 84.895分の5.105 |

| 1,950,001円〜3,330,000円 | 79.79分の10.21 |

| 3,330,001円〜6,950,000円 | 69.58分の20.42 |

| 6,950,001円〜9,000,000円 | 66.517分の23.483 |

| 9,000,001円〜 | 56.307分の33.693 |

- お問い合わせ

-

市民税課 個人市民税担当

所在地:〒332-8601川口市青木2-1-1(第二本庁舎4階)

電話:048-259-7245(市民税第1係直通)

048-259-7636(市民税第2係直通)

048-259-7635(市民税第3係直通)

048-259-7634(市民税第4係直通)

電話受付時間:8時30分~17時15分(土曜日、日曜日、祝日、休日、年末年始を除く)

ファックス:048-259-4964

※所得税や確定申告書に関するお問い合わせ先は、市民税課ではなく税務署にお願いいたします。

税務署へのお問い合わせについては、以下のリンクをご確認ください。

川口税務署・西川口税務署からのお知らせ

市民税課へのメールでのお問い合わせはこちら